- Lagerst du Produkte und Waren in Spanien?

- Verkaufst du Produkte und Waren an spanische Kunden?

- Versendest du deine Waren durch ein Fulfillment Program?

In diesen Fällen solltest du dich umsatzsteuerlich registrieren und danach damit beginnen, regelmäßig Umsatzsteuervoranmeldungen in Spanien einzureichen. Dabei kann dir das hellotax Team helfen, die dir bei allen anfallen Umsatzsteuer-Aufgaben zu Seite stehen. Wir unterstützen dich bei der Registrierung, der UVa Einreichung und der Kommunikation mit den spanischen Behörden.

Dominik Larcher

Last Updated on 4 May 2022Wann muss ich in Spanien Umsatzsteuervoranmeldungen einreichen?

1. Du überschreitest die EU-weite Lieferschwelle des Versandhandels

- Umsatzsteuervoranmeldungen in den Ländern, in denen Fernabsatzgeschäfte getätgit werde, sind notwendig sobald der Nettoumsatz durch Versandhandel die EU-weite Lieferschwelle von 10.000 € überschreitet.

- Für den Fall, dass du mehr verkaufst, musst du dich in allen Ländern für die Umsatzsteuer registrieren und Steuererklärungen und Voranmeldungen einreichen.

- Wenn du jedoch am OSS-Programm teilnimmst und nur verkaufst, nicht aber in Spanien lagerst, gilt diese Regel nicht (siehe unten).

USt-Nummer in Spanien registrieren

USt-Voranmeldung in Spanien einreichen

2. Deine Waren werden in Spanien gelagert

- Ein weiterer Grund, der zur Steuerpflicht führt, ist die Lagerung von Waren in einem Land.

- In diesem Fall musst du dich für die Umsatzsteuer registrieren und auch mit der Einreichung von Umsatzsteuervoranmeldungen beginnen.

- Dies gilt nicht nur für die unabhängige Lagerung, sondern auch für die Lagerung durch ein Fulfillment-Programm oder durch einen Fulfillment-Anbieter, der über Lager in Spanien verfügt.

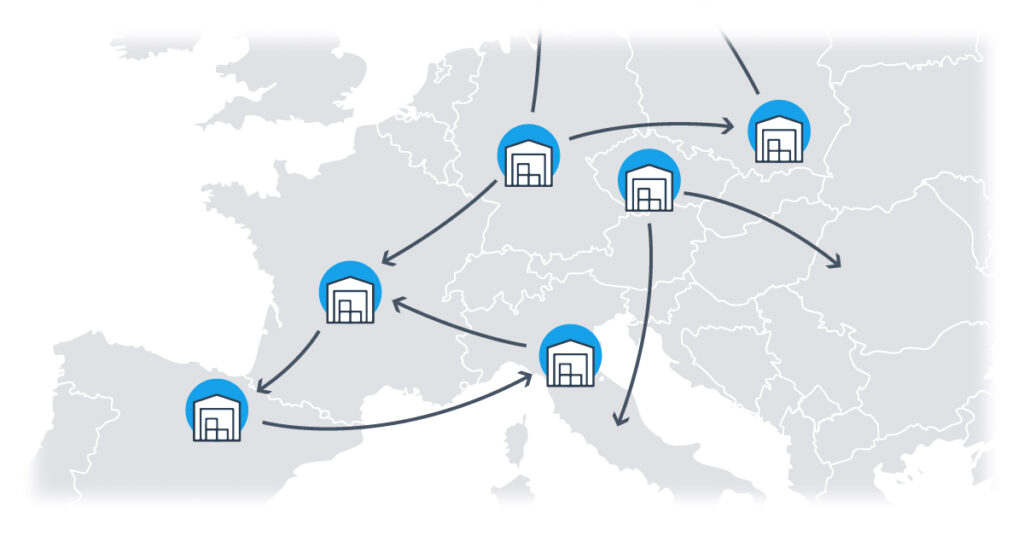

3. Du nimmst an einem FBA-Programm (Fulfilled-by-Amazon) teil

- Wenn du an einem FBA-Programm teilnimmst ist Amazon dazu ermächtigt, deine Waren je nach Programm in einer Vielzahl an Ländern zu lagern.

- Im Rahmen des PAN-EU-Programms werden Waren beispielsweise in mehreren westeuropäischen Ländern gelagert, darunter Spanien, Frankreich und Italien.

- Wenn du an einem Programm teilnimmst, musst du dich in allen teilnehmenden Ländern umsatzsteuerlich registrieren, da deine Waren dort möglicherweise gelagert werden.

- Jeder Verkauf aus einem Lager in Spanien an spanische Kunden über Amazon muss dann in Spanien deklariert werden und es müssten dort Umsatzsteuervoranmeldungen eingereicht werden.

Du verkaufst im großen Stil oder lagerst Waren in Spanien?

Dann musst du in Spanien Umsatzsteuervoranmeldungen einreichen. Du musst dich auch für die Umsatzsteuer registrieren. Aber kein Grund zur Sorge! Kontaktiere uns einfach und wir kümmern uns um deine Umsatzsteuerregistrierung und UVa. Auf diese Weise kannst du dich weiterhin auf deine Geschäfte in Spanien konzentrieren.

So reichst du eine Umsatzsteuervoranmeldung

in Spanien ein

Umsatzsteuervoranmeldungen in Spanien werden elektronisch über das spanische Formular Modelo 303 eingereicht. Um spanische UVa einzureichen, ist eine spezielle Nummer, der NRC-Code, erforderlich, der die Vorauszahlung der Umsatzsteuer belegt. Es ist daher nicht möglich, Voranmeldungen ohne vorherige Vorauszahlung der Umsatzsteuer einzureichen.

Für eine Vorauszahlung ist ein spanisches Bankkonto bei einer autorisierten Bank erforderlich. Die Zahlung muss dann die Umsatzsteuer-Identifikationsnummer, den Namen, den Steuerzeitraum, das eingereichte Formular und den zu zahlenden Betrag enthalten. Sobald dies erledigt ist, stellt die Bank den NRC-Code aus, der für die Einreichung der UVa erforderlich ist. Das Bankkonto muss jedoch nicht zwingend auf den Namen des Umsatzsteuerpflichtigen lauten.

Im Allgemeinen sind Umsatzsteuervoranmeldungen am 20. eines jeden Monats für die vorangegangene Steuerperiode fällig, während jährliche Zusammenfassungen am 30. Januar fällig sind. Alle Unternehmen müssen jährliche Umsatzsteuervoranmeldungen einreichen, aber einige Unternehmen können sich dafür entscheiden, vierteljährliche statt monatliche UVa einzureichen, wenn ihr Umsatz im Vorjahr unter 6.000.000 € lag.

Um überhaupt Umsatzsteuervoranmeldungen einzureichen, ist eine Umsatzsteuer-Identifikationsnummer erforderlich. Diese erhalten Sie durch Registrierung beim spanischen Finanzamt. Dazu ist ein Antrag mit Umsatzsteuerbescheinigung, einem Auszug aus dem nationalen Handelsregister und einigen weiteren erforderlichen Erklärungen zu stellen.

Bei verspäteten Einreichungen werden Zinsen in Höhe von 5% pro monatlichem überfälligen Umsatzsteuerbetrag aufgeschlagen und nach einem Jahr Verspätung erhöht. Die Geldbußen bei Nichteinhaltung sind noch härter und belaufen sich auf bis zu 200 %. Es ist daher wichtig, sich rechtzeitig um anfallende Umsatzsteuer-Aufgaben zu kümmern.

Um Umsatzsteuer-konform zu bleiben, kannst du das Umsatzsteuer-Automatisierungstool von hellotax nutzen. Unser Team hilft dir außerdem bei der Registrierung, der Einreichung von Voranmeldungen und der Einhaltung von Fristen. Wir beraten dich in allen umsatzsteuerlichen Aufgaben.

Die EU-weite Lieferschwelle und OSS

Bis vor kurzem wurde ein Händler im Ausland umsatzsteuerpflichtig wenn er die länderspezifische Lieferschwellen, zum Beispiel die spanische von 35.000€, durch B2C Fernverkäufe überschritt. Das hat sich seit Juli 2021 verändert. Seitdem führt das Überschreiten einer EU-weit geltenden neuen Lieferschwelle in Höhe von 10.000€ zur Umsatzsteuerpflicht. Alle unter dieser neuen Schwelle liegenden Umsätze werden mit dem heimatlichen Umsatzsteuersatz besteuert, die gesamte Steuer wird dort abgeführt und daher auch in dortigen Voranmeldungen aufgeführt. Überschreitet der Umsatz des B2C Fernabsatzes den neuen Schwellenwert, müssen die Waren mit den jeweiligen landesspezifischen Umsatzsteuersätzen besteuert werden, es sind Registrierungen für die Umsatzsteuer, ausländische Umsatzsteuer-Identifikationsnummern und die Einreichung von Voranmeldungen im EU-Ausland nötig.

Der Schwellenwert gilt nicht mehr, wenn ein Händler sich für den One-Stop-Shop oder OSS registriert hat. Dann sind ab dem ersten Euro Umsatz die länderspezifischen Steuersätze anzuwenden. Auf dern anderen Seite können alle Verkäufe in einer gesammelten Voranmeldung aufgelistet werden, die beim heimatlichen Finanzamt eingereicht wird. Auch die gesamte Umsatzsteuer wird zuhause bezahlt und das Amt verteilt dann die korrekten Beträge and ausländische Behörden. Daher sind im EU-Ausland auch keine Umsatzsteuer-Identifikationsnummern und co. nötig, solange Waren nicht im Ausland gelagert werden.

Beispiel: Du bist ein deutscher Versandhändler mit einem Jahresnettoumsatz von 11.000 € durch Verkäufe nach Frankreich, Spanien und Polen. Wenn du den EU-weiten Schwellenwert verwendest, müssen 1.000 € Umsatz mit länderspezifischen Umsatzsteuersätzen wie dem spanischen besteuert werden und eine Registrierung und Einreichung von Voranmeldungen ist in jedem Land, einschließlich Spanien, obligatorisch. Wenn du das OSS-Programm verwendest, werden 11.000 € Umsatz mit ausländischen Umsatzsteuersätzen besteuert, aber die gesamte Umsatzsteuer wird in Deutschland vorangemeldet und abgeführt. Wenn Sie jedoch an einem Fulfillment-Programm teilnehmen und Waren möglicherweise in Spanien gelagert werden, müssen Sie sich dennoch für die Umsatzsteuer in Spanien registrieren. Wenn Waren dann von einem spanischen Lager an spanische Kunden verkauft werden, müssen Sie auch Umsatzsteuervoranmeldungen für diese Verkäufe in Spanien einreichen.

Registrierung für OSS oder die USt in Spanien? hellotax kann helfen! Wir kümmern uns um deine Registrierung, deine Voranmeldung, und den Kontakt mit den spanischen Behörden.

Hellotax One-Stop-Shop Lösung

- Automatisierte Identifizierung von B2C-Verkäufen

- Automatisierte Ermittlung deiner Steuersätze

- Abwicklung von OSS-Registrierungen und Meldungen

- Qualitätskontrolle für Deine Transaktionen

Wann muss ich in Spanien Umsatzsteuervoranmeldungen einreichen?

Umsatzsteuervoranmeldungen in Spanien sind am 20. des auf den Steuerzeitraum folgenden Monats unter Verwendung des Modelo 303-Dokuments und jährlich am 30. Januar unter Verwendung des Modelo 390-Formulars fällig.

| Filing | How often? | Deadline? | Document? |

| Umsatzsteuervoranmeldung | Monatlich oder Vierteljährlich | 30. bzw. 20. des folgenden Monats | Modelo 303 im PDF Format |

| Jährlich | 30. Januar | Modelo 390 im PDF Format | |

| SII | 4 Kalendertage nach Rechnungsauflistung | Rechnung im XML Format | |

| EG-Auflistung | Monatlich oder Vierteljährlich | 20. des folgenden Monats | Modelo 349 im PDF Format |

| Jährlich | 30. Januar | Modelo 349 im PDF Format | |

| Intrastat | Monatlich | 12. des folgenden Monats | Intrastat-Erklärung |

| Lokale Auflistung | Jährlich | 28. Februar | Modelo 347 im PDF Format |

| Zusammenfassende Voranmeldung | Monatlich | 30. des folgenden Monats | Modelo 322 im PDF Format |

Häufig gestellte Fragen

Wie oft muss ich in Spanien Umsatzsteuervoranmeldungen einreichen?

In der Regel müssen Sie monatlich UVa einreichen und die Umsatzsteuer im Voraus bezahlen. Einige Unternehmen können sich dafür entscheiden, vierteljährliche Erklärungen einzureichen, wenn ihr Umsatz unter 6.000.000 € pro Jahr bleibt.

Was passiert, wenn ich keine Umsatzsteuervoranmeldung abgegeben habe?

Die Strafen für verspätete Einreichungen entsprechen einem monatlichen Zinssatz von 5% auf nicht gezahlte Umsatzsteuer. Die Strafen werden nach einem Jahr Verspätung auf bis zu 20 % erhöht. Die Profis von hellotax können Ihnen auch dabei helfen, sich zur Umsatzsteuer zu registrieren und Voranmeldungen rückwirkend einzureichen.

Wie registriere ich mich für die Umsatzsteuer in Spanien?

Um eine Umsatzsteuer-Identifikationsnummer zu erhalten und mit der Einreichung von Umsatzsteuervoranmeldungen in Spanien zu beginnen, müssen Sie einen Antrag ausfüllen und bei den spanischen Steuerbehörden einreichen. Einige andere Dokumente wie Umsatzsteuerbescheinigungen und ein Auszug aus dem nationalen Handelsregister müssen ebenfalls übersetzt und eingereicht werden.

Welche unterschiedlichen Umsatzsteuersätze gibt es in Spanien?

In Spanien beträgt der Standard-Umsatzsteuersatz für Waren und Dienstleistungen 21 %. Ein ermäßigter Satz von 10 % oder 4 % gilt für einige Lebensmittel, Wasserversorgung, pharmazeutische Produkte, Transport, Tourismus, Nachtleben, Bauarbeiten und kulturelle Dienstleistungen.